Last Updated on 31 Marzo 2023 by automiamo.com

Volatilità Implicite

- Con basse volatilità implicite (ovvero quelle proiettate nel futuro come il VIX per l’S&P500, il VXN per il NASDAQ), si tendono a chiudere gli short, non ad incrementarli. Con volatilità implicite in calo si ragiona posizionandosi in ottica long.

- Le volatilità tengono conto delle oscillazioni di prezzo e della durata. Per questo motivo sono solitamente più alte nei mercati ribassisti perché il prezzo tende a scendere più velocemente. Nei mercati rialzisti il prezzo tende invece a salire più lentamente.

- Le soglie psicologiche per VIX e VXN sono rispettivamente 20 e 25. VXN maggiore di 25, VIX maggiore di 20 sono valori considerati alti.

- VIX compreso tra 20 e 25 è il caso peggiore. In questo range i mercati sono più nervosi del solito. Da evitare il trading se possibile. Valori sopra 30 e 40 sono invece più facili da gestire in quanto si sente di più la “gravità” della volatilità implicita.

- Un rapporto molto importante da monitorare è il rapporto tra la volatilità del VIX e il VIX (VVIX/VIX).

Quanto più questo rapporto scende bruscamente tanto più i mercati sono nervosi.

- Il MOVE Index rappresenta la volatilità del mercato obbligazionario. Solitamente una variazione marcata a rialzo o ribasso del MOVE tende ad influenzare e anticipare una variazione altrettanto marcata su volatilità implicite dei mercati azionari (esempio VIX e VXN).

- Quando aumenta la volatilità diminuisce il tempo. I potenziali livelli di profitto – superiore se long, inferiore se short – si restringono e diminuisce il risk/reward.

Volatilità Storiche

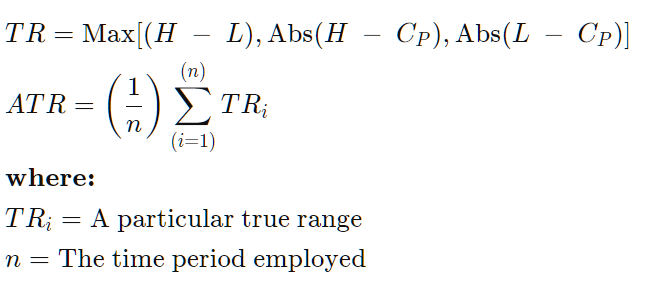

- Uno degli indicatori più usati è l’ATR (Avarage True Range) calcolato come media dei TR (True Range) su base giornaliera se usiamo grafici a 1 giorno.

In alternativa all’ ATR, in particolare nei mercati azionari, è possibile calcolare la volatilità storica sulla base dei rendimenti giornalieri

Abs(C – Cp)/Cp

C è la chiusura del giorno corrente e Cp la chiusura del giorno precedente. Quindi si procede a fare una media. Nei mercati azionari risulta utile confrontare due diverse medie, ad esempio a 200 (o 100) periodi e una più veloce 20 periodi, per valutare se siamo in presenza di bottom di mercato.

Z-Score e gli eccessi del mercato

Dopo il prezzo e i volumi, per me la terza dimensione del trading è la volatilità che mi permette di monitorare gli eccessi di mercato. Tuttavia non per tutti i sottostanti abbiamo degli indici di da monitorare come per esempio il VIX per l’S&P500. Pertanto uso lo Z-Score come valida alternativa per monitorare la “temperatura” di un determinato asset. Lo spiego in questi video.

Giancarlo Pagliaroli

Update: per me la terza dimensione del trading è la volatilità che mi permette di monitorare gli eccessi di mercato. Tuttavia non per tutti i sottostanti abbiamo volatilità importanti da monitorare come per esempio il VIX per l’S&P500. Pertanto uso lo Z-Score come valida alternativa per monitorare la “temperatura” di un determinato sottostante.