Last Updated on 23 Agosto 2022 by automiamo.com

Le banche centrali

Due eventi molto importanti sono accaduti nel mese di giugno, rafforzando la mia visione ribassista dei mercati finanziari e delle criptovalute.

La politica hawkish e pragmatica della FED con l’aumento dei tassi di interesse oltre le attese. La politica meno hawkish della ECB con aumenti dei tassi previsti nei prossimi mesi ma conditi da incertezze su eventuali rifinanziamenti per continuare a stimolare l’economia europea.

EURO/USD

Il mio primo candidato per operare short è il cambio euro/dollaro che mantiene un trend ribassista strutturato da Gennaio 2021. Questo trend è rafforzato dai fondamentali: politica aggressiva di aumento dei tassi di interesse da parte della banca centrale statunitense (dollaro che tende a rafforzarsi) e ancora una politica difficile e incerta che traspare nei discorsi del governatore dalla banca centrale europea (euro che tende ad indebolirsi)

I miei short operativi su conto reale sono guidati dai volumi e dai livelli storici di supporto e resistenza definiti in automatico attraverso il mio indicatore su Tradingview.

Dal punto di vista tecnico devo monitorare attentamente il doppio massimo sul dollaro e la forza relativa dell’euro rispetto al dollaro

Bitcoin

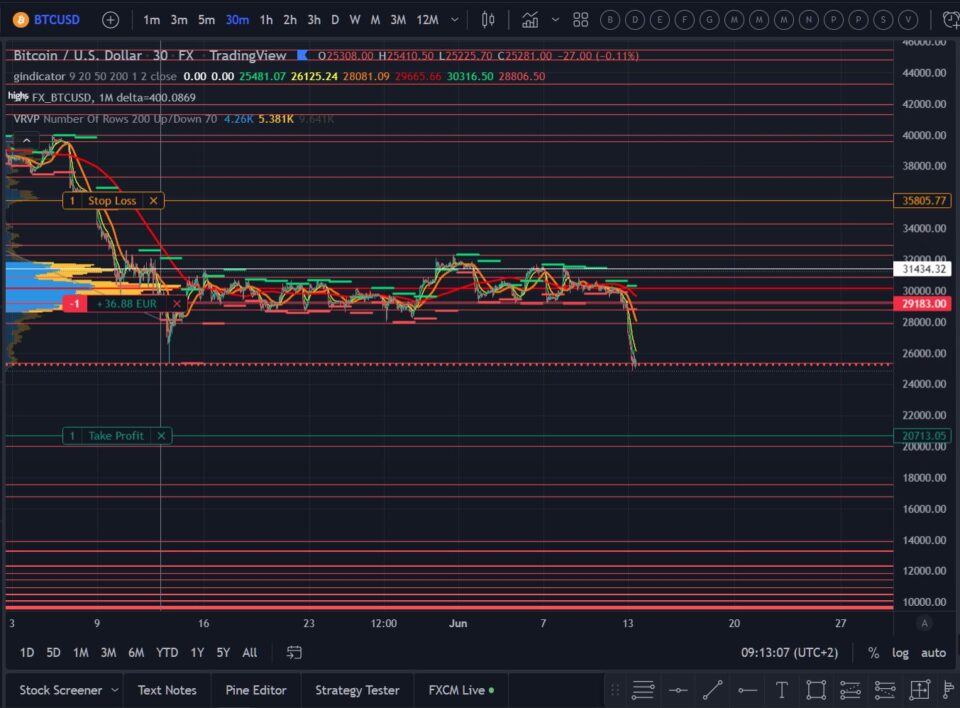

Il secondo candidato su cui sto operando short è una criptovaluta. Il mercato delle criptovalute è il più difficile e rischioso per operare short. Il clima macroeconomico di sfiducia degli ultimi mesi sta sostenendo però il vantaggio statistico di operare short in questo mercato. Alcuni fondamentali specifici stanno minando inoltre la fiducia dei grandi investitori: tra crolli di alcune stablecoins ancorate al dollaro alle insolvenze di alcune piattaforme di finanza centralizzata (per esempio Celsius).

Faccio trading short su BTC attraverso un CFD

Siamo in recessione?

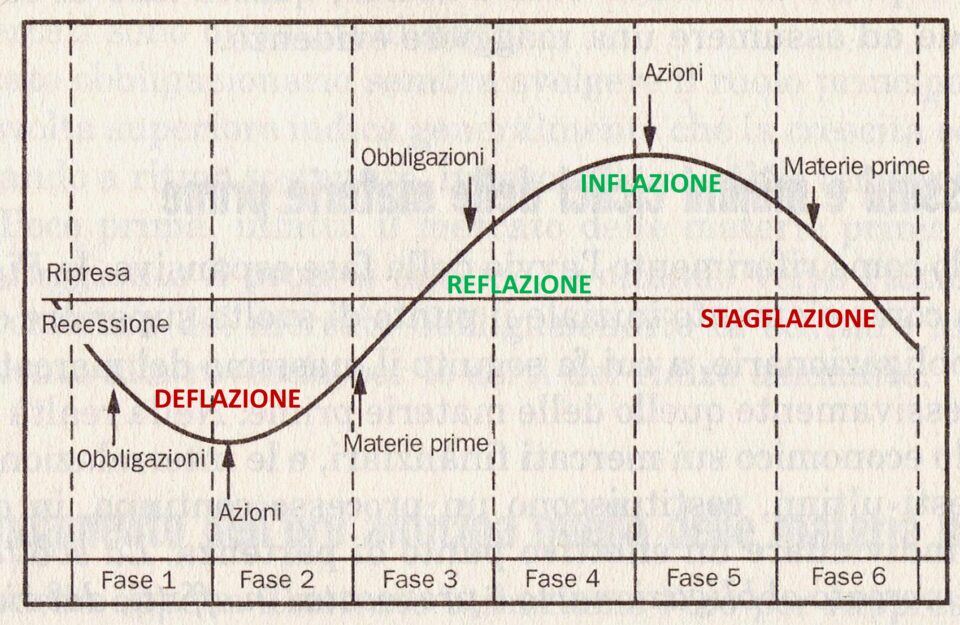

I livelli di occupazione, inflazione core (la componente al netto del food ed energy, monitorata principalmente dalle banche centrali per definire le loro politica monetaria), i livelli di produttività rilasciati su dati passati (GDP) e quelli orientati al sentiment futuro (ISM Pmi manifatturiero e non manifatturiero). Questi sono alcuni dei principali parametri che monitoro costantemente per identificare al meglio il quadrante e ciclo economico attuale

In questa fase di rallentamento e aumento dei tassi di interesse, i miei due parametri più importanti sono il mercato obbligazionario e le materie prime. Questo mese il mercato obbligazionario USA ha fornito un segnale importantissimo: l’inversione della curva del rendimento obbligazionario statunitense con scadenza a 30 anni rispetto al rendimento 10 anni. Nelle due ultime grandi recessioni del 2000-2002 e 2007-2009, questo segnale di inversione ha anticipato una recessione. Ci furono importanti flessioni del mercato azionario di oltre il 50%, ma non prima di più o meno brevi salite dell’indice azionario subito dopo l’inversione della curva.

Inoltre, in una fase di rallentamento come quella attuale, le materie prime sono sempre l’ultimo asset a scendere prima di una contrazione e successiva recessione.

Giancarlo Pagliaroli

Disclaimer: il contenuto che trovate in questo sito non è da intendersi in alcun modo come consiglio finanziario, né sollecitazione all’investimento. Ragionate sempre con la vostra testa.

i miei short su BTC e EUR/USD

Inversione delle curve 30 anni e 10 anni. Non accadeva dal 2006. Il segnale anticipatore di un’altra grande recessione in arrivo?