Last Updated on 15 Febbraio 2024 by automiamo.com

Mi sono sempre domandato: faccio trading e investimenti su azioni, etf, cfd, ho i miei bot per lo scalping automatico e day trading, perchè mai dovrei studiare le opzioni, peraltro particolarmente difficili da assimilare?

La risposta è una sola: diversificazione.

Anche per gli strumenti finanziari, una consapevolezza dello strumento giusto da usare ci darà un maggiore vantaggio statistico in particolari condizioni di mercato.

Le opzioni sono una ottima diversificazione in quanto offrono una peculiarità che nessun altro strumento finanziario ha: la asimmetria.

Infatti è semplice pensare in modo binario, long o short, seguendo un andamento (payoff) lineare dei propri profitti o perdite, ma non sempre la linearità offre il migliore risultato in particolari condizioni del mercato.

Gestione del rischio

Non sto qui ad argomentare i rischi a cui ci esponiamo usando strumenti finanziari derivati con leva finanziaria come le opzioni.

Sulle opzioni la cosa più importante da tenere a mente è la sostanziale differenza tra compratore (che ha un diritto) e venditore di una opzione (che ha un obbligo).

Il diritto ci espone ad un rischio di perdita limitata e nota, l’obbligo invece può gravare all’investitore fino alla liquidazione dell’intero capitale (margin call)

Fondamenti

- Le date di scadenza delle opzioni mensili solitamente vengono fissate al terzo venerdì del mese.

- Le opzioni stile europee prevedono l’esercizio del diritto di acquistare o vendere al prezzo di strike soltanto alla scadenza del contratto di opzione, mentre le opzioni stile americane prevedono l’esercizio in qualsiasi giorno fino alla scadenza dell’opzione.

- Quando acquisti delle vanilla options, il premio versato solitamente è inferiore rispetto al costo di investimento sull’asset sottostante (effetto leva). Possiamo acquistare 100 azioni al costo di acquisto di 200 euro/azione per un costo totale di 200*100 = 20K dollari (il nostro capitale iniziale da investire), oppure avere il vantaggio di impegnare solo 1000 dollari (5% del capitale iniziale ) per comprare una call con strike 200 esponendosi sempre su 100 azioni totali. E ci rimane un 95% di capitale per fare ulteriori investimenti o attività di trading. Con le opzioni è possibile l’allocazione efficiente del capitale.

- L’effetto leva è riscontrabile anche in termini di guadagni. A parità di movimento favorevole del sottostante, possiamo fare un guadagno del 20% (su 20K) detenendo il sottostante o un 300% (su 1K impegnato per l’acquisto dell’opzione).

- Il vantaggio psicologico usando le opzioni: perdita massima nota e limitata in un tempo massimo noto (scadenza dell’opzione), mentre investendo direttamente nel sottostante si è più soggetti a emotività e continue revisioni dello stop loss e monitoraggio continuo delle fluttuazioni. Chi opera in opzioni ha il solo pensiero che il prezzo del sottostante arrivi al punto di pareggio (BEP – break even point) e oltre

Per i compratori di opzioni

| OTM | ATM | ITM | |

|---|---|---|---|

| Buy Call | (S) < (K) | (S) = (K) | (S) > (K) |

| Buy Put | (S) > (K) | (S) = (K) | (S) < (K) |

Strike price dell’opzione (K).

Non è mai conveniente esercitare una opzione OTM (Out of the money) e ATM (At the money) perchè si ha il diritto di acquistare (in caso di call) e vendere (in caso di put) ad un prezzo di strike K svantaggioso rispetto al prezzo attuale di mercato S.

– Esempio buy CALL OTM: esercito il diritto di acquistare a un prezzo K maggiore di S

– Esempio buy PUT ATM: esercito il diritto di vendere a un prezzo K pari a S ma ci perdo perchè ho pagato un premio iniziale per acquistare la PUT.

Risulta invece conveniente esercitare le opzioni ITM (In the money)

– Esempio buy CALL ITM: esercito il diritto di acquistare a un prezzo K minore di S

Il valore di una opzione (P)

Valore dell’opzione = Premio = Valore intrinseco + Valore temporale

Valore intrinseco call = S (sottostante) – K (strike price dell’opzione)

Valore intrinseco put = K (strike price dell’opzione) – S (sottostante)

Il valore intrinseco è sempre positivo solo per opzioni ITM (In the money) e zero per OTM e ATM

Il valore temporale invece prezza la probabilità di una opzione di diventare ITM alla scadenza.

- Una opzione vale tanto di più quanto più tempo manca alla sua scadenza (più tempo = più è probabile che l’opzione diventi ITM per eventi macroeconomici, volatilità etc.)

- Il decadimento temporale dell’opzione non è lineare ma logaritmico: nell’ultima settimana prima della scadenza dell’opzione, il valore temporale dell’opzione decresce verticalmente fino ad azzerarsi in corrispondenza del giorno della scadenza dell’opzione.

L’andamento del valore dell’opzione è influenzato dalla variazione di diversi parametri di seguito elencati:

| Variazione | Valore Call | Valore Put |

|---|---|---|

| Sottostante aumenta | aumenta (maggiore valore intrinseco) | diminuisce (minore valore intrinseco) |

| Vita residua diminuisce | diminuisce (minore valore temporale) | diminuisce (minore valore temporale) |

| Volatilità aumenta | aumenta (maggiori variazioni del prezzo del sottostante, maggiori probabilità ITM) | aumenta (maggiori variazioni del prezzo del sottostante, maggiori probabilità ITM) |

| Tasso di interesse aumenta | aumenta | diminuisce |

| Dividendi attesi aumentano | diminuisce (minore valore intrinseco) | aumenta |

- Il tasso di interesse è il differenziale in caso di spread sui cambi valutari.

- Lo stacco del dividendo comporta una perdita di valore del titolo. Quindi non è una anomalia quando capita che una opzione con scadenza più breve può costare di più di una con scadenza più lunga, se nel periodo tra le due scadenze avviene uno stacco atteso del dividendo.

Le Greche

| Variazione | Greca di riferimento |

|---|---|

| Sottostante | Delta, è la probabilità dell’opzione di scadere ITM – Delta Call ATM = 0.5 = 50% probabilità – Delta Put ATM = -0.5 = 50% probabilità Il delta è negativo per le opzioni PUT, ma il principio è lo stesso Gamma, misura il rischio del delta – Gamma tende a zero per opzioni sempre più OTM, tende a 1, in valore assoluto, per opzioni sempre più ITM – Gamma alto = delta più reattivo al variare del sottostante |

| Vita residua | Theta, misura la variazione del prezzo dell’opzione in funzione della vita residua (il theta è la derivata del decadimento temporale) – Theta più elevato per opzioni ATM rispetto a OTM e ITM – Gamma, aumenta per le opzioni ATM che si avvicinano a scadenza, diminuisce per le opzioni OTM che si avvicinano sempre a scadenza – Vega, tende a diminuire in prossimità della scadenza dell’opzione |

| Volatilità | Vega, è la sensibilità del prezzo dell’opzione alle variazioni della volatilità – Vega massimo per opzioni ATM più sensibili alle variazioni della volatilità, diminuisce per opzioni quanto più OTM o ITM. – A parità di distanza tra strike price K e sottostante S, e a parità di scadenza, le opzioni PUT presentano una maggiore volatilità implicita rispetto alle CALL (skew di volatilità) |

| Tasso di interesse | rho |

Delta, Gamma, Vega, Theta sono le più importanti greche da tenere in considerazione per la valutazione del rischio di una strategia in opzioni.

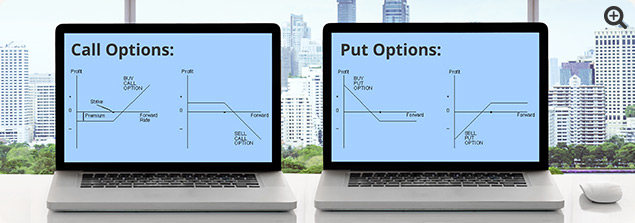

Strategie elementari

| Strategia | Trend | Punto di pareggio (Break Even Point – BEP) |

|---|---|---|

| Acquisto CALL | Rialzista | K + P |

| Acquisto PUT | Ribassista | K – P |

| Vendita CALL | Neutrale-Ribassista | K + P |

| Vendita PUT | Neutrale-Rialzista | K – P |

Nell’acquisto di opzioni il premio è pagato e la perdita è limitata al premio (P), mentre nella vendita di opzioni il premio è incassato e le perdite possono essere illimitate come nel caso di una Vendita CALL naked (senza avere il sottostante in portafoglio) con l’eventuale rischio di margin call.

Informarsi periodicamente sui livelli minimi di margine richiesto in caso di vendita, che possono essere liberamente modificati dal broker.

- I premi che gravano sui compratori di opzioni devono essere pagati tanto, quindi occorre comprare sulle lunghe scadenze (3/6/9 mesi di distanza). Comprando su queste scadenze il theta è ininfluente e incide poco negativamente. Non bisogna però tenere le opzioni fino alla scadenza ma rivenderle molto prima, massimo 15 giorni in profitto o perdita.

- Una opzione ITM prima della scadenza viene solitamente liquidata per incassare il profitto dei compratori, per evitare che il decadimento temporale erodi il valore dell’opzione che devono rivendere, nel caso il prezzo dovesse lateralizzare senza più alcun vantaggio in termini di valore intrinseco.

- Comprando premi su scadenze brevi (settimanali) bisogna essere estremamente direzionali, dei cecchini, altrimenti saremmo sempre in perdita. Da evitare

- Se vendo opzioni con strategie mirate ad incassare i premi, allora vendo con scadenze brevi (settimanali o bisettimanali) in modo che il theta si “bruci” subito e metto al sicuro il premio incassato. In questo modo si sfrutta al meglio il decadimento temporale in fase di liquidazione e riacquisto dell’opzione venduta per massimizzare l’incasso del premio.

La sintesi finale sui migliori approcci usando strategie elementari:

Acquisto CALL

- Scadenza ingresso ottimale: ATM lunga scadenza > 3 mesi

- Volatilità ingresso ottimale: Bassa volatilità implicita (per ridurre il BEP ovvero il premio da pagare)

- Scadenza uscita ottimale: Max 15 giorni dall’acquisto o quanto più possibile lontano dalla scadenza

- Volatilità uscita ottimale: Alta volatilità implicita per aumentare il valore dell’opzione da rivendere

- Sottostante minore del BEP: Liquidare perdita se mercato neutrale-ribassista. Rivendere la Call

- Sottostante maggiore del BEP: liquidare e incassare profitto o esercitare opzione se si vuole rimanere long sul sottostante in portafoglio al prezzo strike K

Acquisto PUT

- Scadenza ingresso ottimale: ATM lunga scadenza > 3 mesi

- Volatilità ingresso ottimale: Bassa volatilità implicita (per ridurre il BEP ovvero il premio da pagare)

- Scadenza uscita ottimale: Max 15 giorni dall’acquisto o quanto più possibile lontano dalla scadenza

- Volatilità uscita ottimale: Alta volatilità implicita per aumentare il valore dell’opzione da rivendere

- Sottostante minore del BEP: Liquidare e incassare profitto o esercitare opzione se si vuole rimanere short sul sottostante o scaricare il sottostante dal proprio portafoglio (assicurazione di portafoglio)

- Sottostante maggiore del BEP: Liquidare perdita se mercato neutrale rialzista. Rivendere la Put.

Vendita CALL

- Scadenza ingresso ottimale: ATM scadenze brevi < 40 giorni

- Volatilità ingresso ottimale: Alta volatilità implicita per incassare più premio e aumentare il BEP

- Scadenza uscita ottimale: Scadenza opzione

- Volatilità uscita ottimale: Bassa volatilità implicita per limitare il valore dell’opzione da riacquistare

- Sottostante minore del BEP: Scenario ottimale se prezzo sottostante S minore di K = massimo premio incassato. Premio incassato minore se K < S < BEP

- Sottostante maggiore del BEP: Liquidare perdita in caso di trend fortemente rialzista. Ricomprare la call venduta.

Vendita PUT

- Scadenza ingresso ottimale: ATM scadenze brevi < 40 giorni

- Volatilità ingresso ottimale: Alta volatilità implicita per incassare più premio e aumentare il BEP

- Scadenza uscita ottimale: Scadenza opzione

- Volatilità uscita ottimale: Bassa volatilità implicita per limitare il valore dell’opzione da riacquistare

- Sottostante minore del BEP: Liquidare perdita in caso di trend fortemente ribassista. Ricomprare la put venduta.

- Sottostante maggiore del BEP: Scenario ottimale se prezzo sottostante S maggiore di K = massimo premio incassato. Premio incassato minore se BEP < S < K

Strategie avanzate

In corso di studio e pubblicherò un post ad hoc nella sezione Pro – solo iscritti.

Registrati al mio sito, è gratuito, per rimanere aggiornato sulle ultime novità.

Giancarlo Pagliaroli

Disclaimer: il contenuto che trovate in questo sito non è da intendersi in alcun modo come consiglio finanziario, né sollecitazione all’investimento, ma soltanto a scopo didattico.