Last Updated on 3 Agosto 2022 by automiamo.com

La mia sintesi tecnica macroeconomica di Maggio 2022, dopo aver analizzato la mia dashboard tecnica su Tradingview.

Il mercato obbligazionario non mente mai

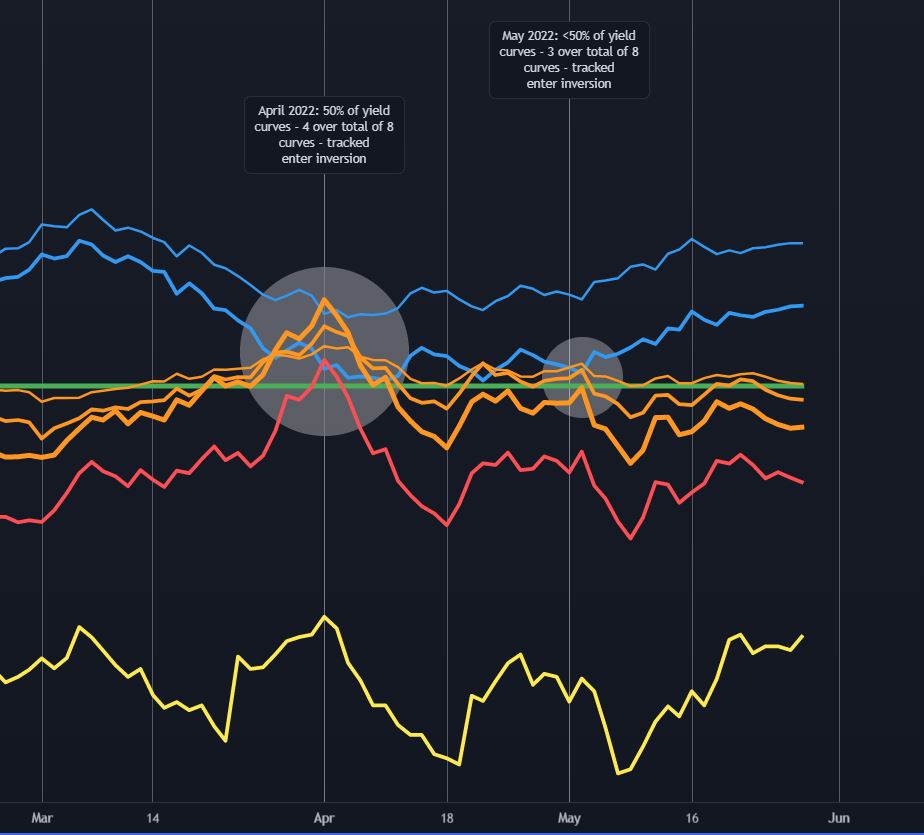

Partiamo dal mercato obbligazionario USA, attraverso il mio indicatore US Bond Yield Magma Curve mostrato nella seguente figura:

Maggio 2022: la percentuale è scesa sotto al 50% (3 curve invertite su 8) ma il segnale di paura sul mercato obbligazionario rimane comunque persistente, su timeframe giornaliero. Da monitorare ancora attentamente.

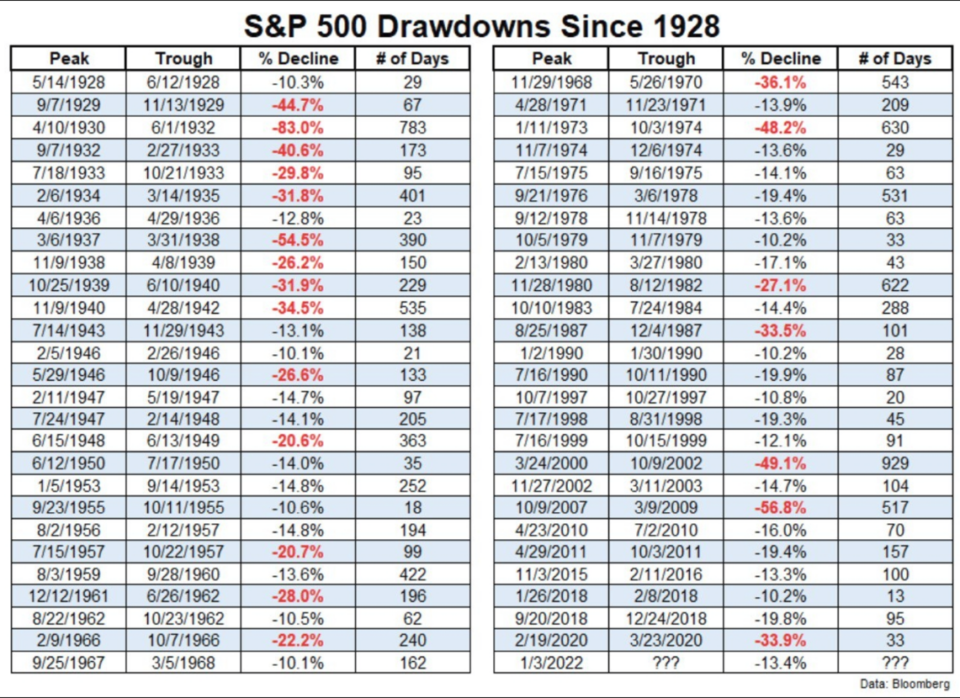

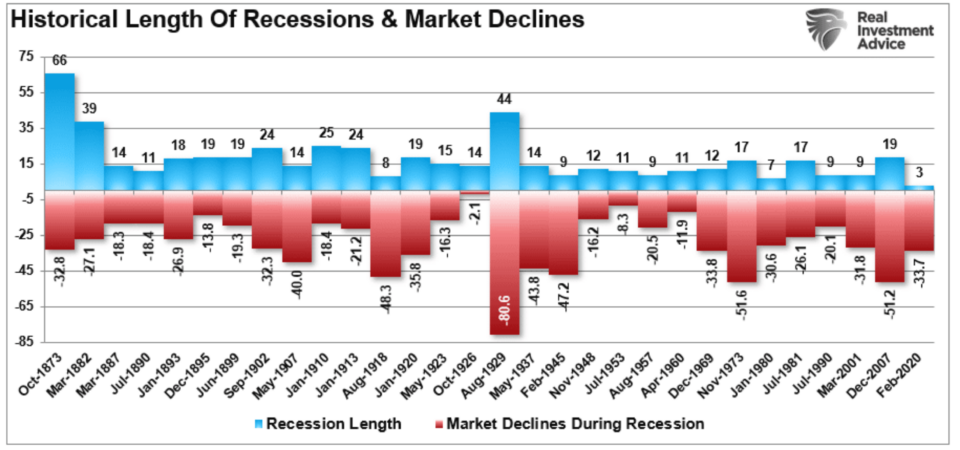

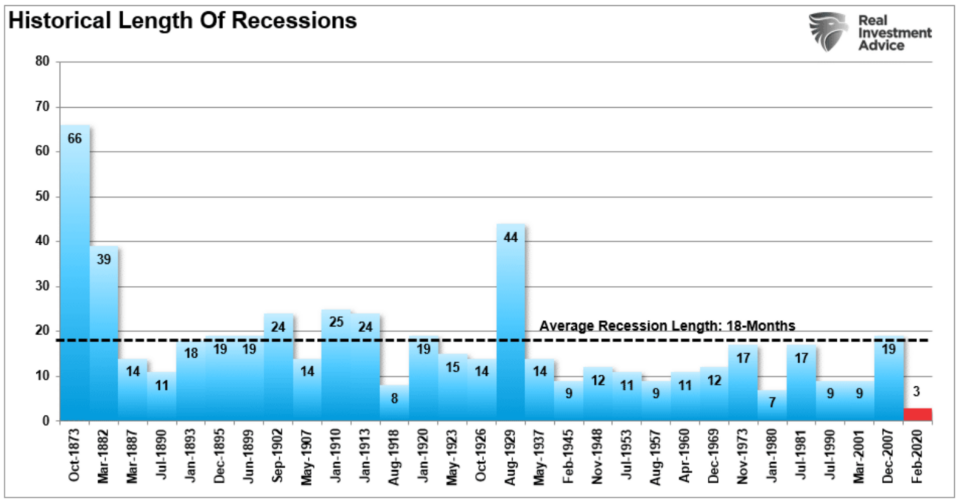

Da gennaio 2022 l’S&P 500 ha subito una flessione del 20% e, con i segnali che ci sta dando il mercato obbligazionario, sono più alte le probabilità che questo calo possa durare ancora, basandoci anche sui dati storici dell’indice e la durata media di una recessione pari a 18 mesi, come mostrato nelle seguenti figure:

Euro vs Dollaro

Come mostrato nelle seguenti figure, il tasso di interesse reale americano è tornato di nuovo positivo da inizio Maggio, dopo una fase di tassi reali negativi durante la pandemia da Covid-19.

Conclusioni

L’ascesa del dollaro è stata accompagnata dal rialzo atteso dei tassi di interesse da parte della FED negli ultimi mesi, e da una forza relativa dell’inflazione USA minore rispetto a quella europea.

Nel Forex, il trend ribassista del cambio Euro/Dollaro deve ora affrontare le aspettative che si stanno creando in merito a un eventuale imminente rialzo dei tassi anche da parte della banca centrale europea, che porterebbe sulla carta a una possibile rotazione rialzista dell’euro.

Nei mercati azionari, le alte volatilità persistenti e i segnali inequivocabili del mercato obbligazionario dettano ancora prudenza in acquisto. C’è stata una flessione del 20% dell’S&P500 negli ultimi 5 mesi e dobbiamo considerare che la durata media di una recessione è di 18 mesi.

La tendenza quindi è di rimanere principalmente liquidi, o parcheggiare parte della liquidità su treasury USA, considerata la rotazione al ribasso del rendimento del bond decennale (si ricorda la correlazione inversa tra rendimento del bond e prezzo del bond).

L’ oro come bene rifugio non è al momento una opzione con un vantaggio statistico alto, considerando che non siamo in stagionalità, e il rendimento reale USA è salito con la rottura della resistenza dello 0% (si ricorda la correlazione inversa tra prezzo dell’oro e tasso di interesse reale USA).

Nell’attesa di segnali rialzisti più concreti, facciamo analisi fondamentale dei titoli da mettere in portafoglio, in modo oculato e sistematico, con regole precise, come sto facendo con la mia applicazione per fare stock picking automatico.

Giancarlo Pagliaroli

Disclaimer: il contenuto che trovate in questo sito non è da intendersi in alcun modo come consiglio finanziario, né sollecitazione all’investimento. Ragionate sempre con la vostra testa.